投資を始めたばかりの方や「これから資産形成をしてみたい」という初心者にとって、よく出てくる疑問が「ETFと投資信託ってどう違うの?どっちを選べば得なの?」という点です。

名前も仕組みも似ているため、違いがわかりにくく、つまずいてしまう人も少なくありません。

この記事では、

- ETFと投資信託の基本的な違い

- それぞれのメリット・デメリット

- 初心者がどちらを選べばいいかの結論

をわかりやすく解説します。読み終えれば「自分に合った投資の始め方」が明確になり、安心して最初の一歩を踏み出せるはずです。

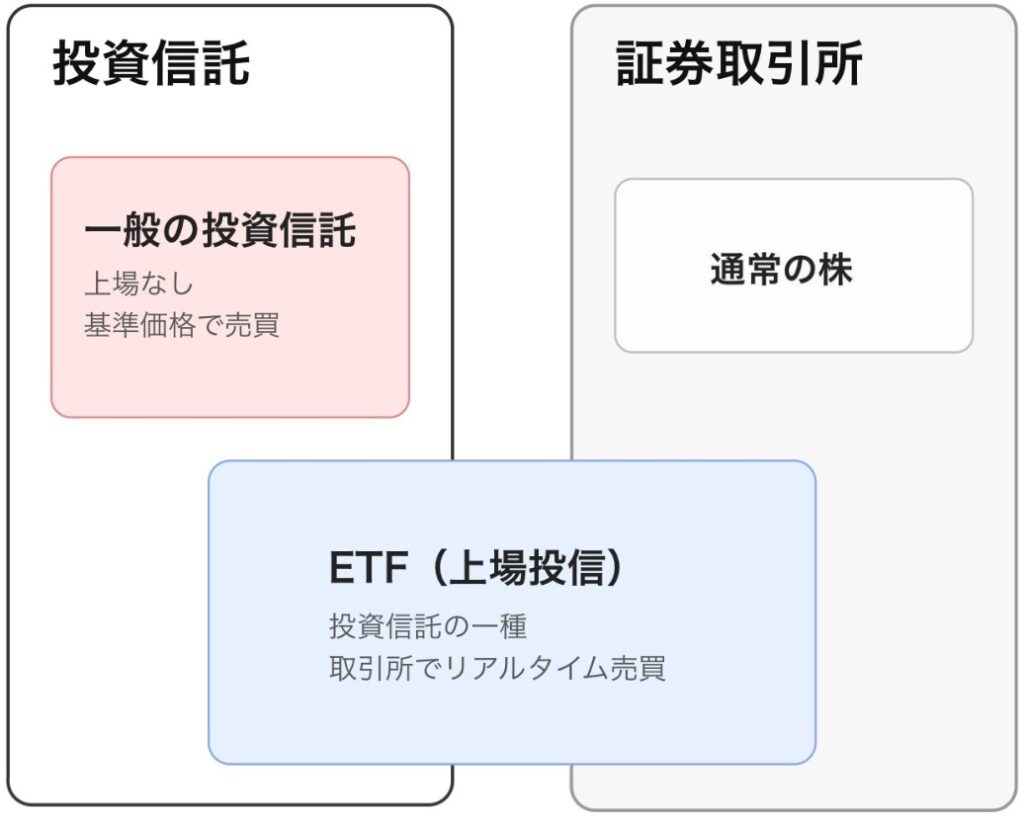

ETFと投資信託の基本

投資信託とは

複数の投資家から集めた資金を運用会社がまとめて分散投資する商品。

- 価格は1日1回の基準価額で決まり、リアルタイム売買はしない。

- 100円〜の少額購入や自動積立に広く対応。

- ほったらかしで長期積立しやすいのが最大の魅力。

ETF(上場投資信託)とは

取引所に上場している投資信託。中身は投資信託だが、売買方法は株式に近い。

- 取引時間中はリアルタイム価格でいつでも売買可能。

- 指数連動型が中心で低コストな商品が多い。

- 売買タイミングを自分でコントロールしたい人に向く。

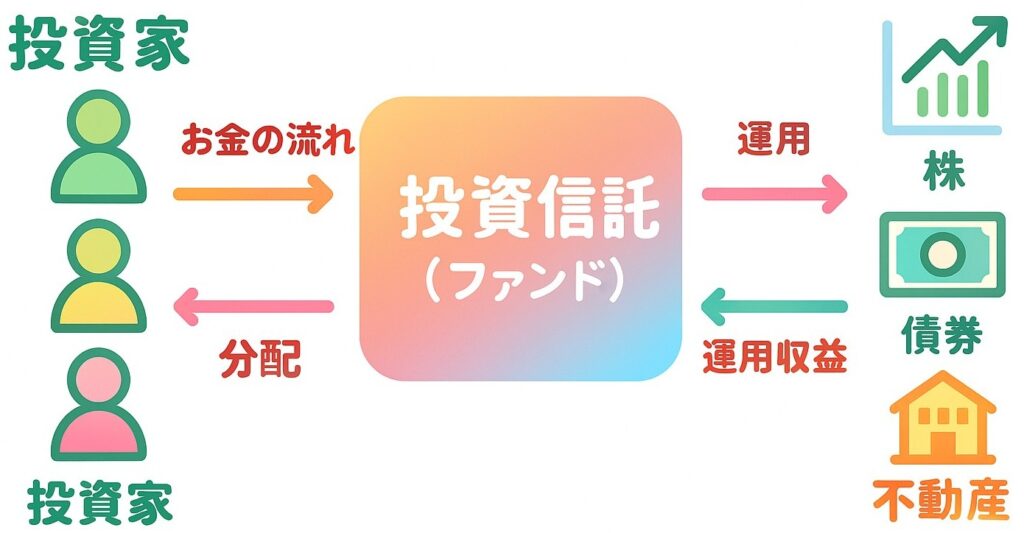

図解:投資信託の流れ

投資家がファンドに資金を拠出し、運用会社が株式・債券・不動産などに分散投資。配当・利子・値上がり益などの運用収益はファンドに戻り、基準価額に反映。必要に応じて分配金として投資家に支払われます。

※分配金を出さず基準価額に反映するファンドもあります。信託報酬などのコストは日々差し引かれ、基準価額に反映されます。

違い(購入方法・最低投資額・コスト・使いやすさ)

購入方法

- 投資信託:証券会社または銀行(窓販)で申込。

- ETF:証券取引所で株式同様に発注(指値・成行など)。

最低投資額

- 投資信託:主にネット証券では100円〜(積立/スポット)。銀行や対面販売では下限が高めのケースあり。

- ETF:原則1株単位(株価次第で最低金額が変わる)。

※一部の証券会社は金額指定・積立サービスで国内ETFの少額購入に対応。対象や下限は各社で異なるため要確認。

コスト

- 投資信託:購入手数料0円〜(商品・販売チャネルにより有料も)。信託報酬は低コスト投信で年0.1〜0.2%台が中心。

- ETF:取引手数料0円〜(無料枠・無料プランの有無は証券会社次第)。信託報酬は投資信託と同等かやや低めの商品が多い。

※手数料の有無や料率は商品や販売チャネル(ネット証券/銀行窓口など)によって異なります。

使いやすさ

- 投資信託:自動積立や少額に強く、放置で積み上げやすい。

- ETF:リアルタイム売買ができる自由度が魅力。相場を見ながらタイミング調整したい人向け。

新NISAとの相性(つみたて投資枠/成長投資枠)

- つみたて投資枠:原則は投資信託中心。制度上は要件を満たす一部ETFも対象だが、実務上の取り扱いは限定的。

- 成長投資枠:投資信託・ETFともに対象。個別株やREIT、ETFなど選択肢が広い。

- 初心者なら:まずはつみたて投資枠 × 低コスト投資信託で自動積立→慣れたら成長投資枠でETFも検討、という順序がスムーズ。

併せて読みたい:新NISAの始め方|20代会社員が知っておくべき3つの注意点【保存版】

投資信託とETFの違い・比較表

| 価格の決まり方 | 1日1回の基準価額 | 取引所のリアルタイム価格 |

| 売買タイミング | 申込ベース(約定は1日1回) | 取引時間中はいつでも売買可 |

| 最低投資額 | 100円〜(主にネット証券。銀行/対面は下限が高い場合あり) | 原則1株単位(株価次第)※① |

| 積立 | 〇(標準機能/自動積立に対応) | △(証券/銘柄による。国内ETFの積立サービスあり) |

| 購入方法 | 証券会社または銀行(窓販)で申込 | 取引所で株式同様に発注 |

| 売買時コスト | 購入手数料0円〜 | 取引手数料0円〜 (無料枠・無料プランの有無は証券会社次第) |

| 運用コスト (信託報酬) | 低コスト投信で0.1〜0.2%台が多い | 同等かやや低いものもあり |

| 新NISAとの相性 | つみたて投資枠◎/成長投資枠◎ | 成長投資枠◎/つみたて投資枠は原則投信中心(ETFはごく一部のみ対象) |

| 分配金/配当金 | 再投資コース/受取コースを選択可 | 受取が基本(自動再投資は証券会社のサービス有無による) |

| 向いている人 | 自動積立でほったらかし運用したい初心者 | タイミングを自分で決めたい/リアルタイム性を重視する人 |

※① 補足

一部の証券会社では、金額指定・積立サービスで国内ETFを少額で購入・積立できる場合があります。対象銘柄・対応口座(NISA/特定・一般口座)・最低金額は各社で異なるため、実際の取引条件はご利用の証券会社でご確認ください。

初心者はどっちが得?結論と判断基準

結論:まずは投資信託がおすすめ。

理由は、

①少額から始めやすい

②自動積立が使える

③手間がかからず継続しやすい

ETFは売買の自由度とさらに低コストな商品が魅力なので、投資に慣れてきたら成長投資枠などで組み合わせると良いでしょう。

判断のものさし

- 毎月の入金力が小さく、手間なく続けたい → 投資信託

- タイミングを自分で調整したい、チャートを見るのが苦ではない → ETF

- どちらか迷う → 「投信で積立+ETFで一括」の併用(次章)

併用(ハイブリッド)戦略の組み方

- コア(長期・土台):つみたて投資枠で低コストの全世界株式やS&P500の投資信託を毎月積立。

- サテライト(上乗せ):ボーナス・余剰資金でETFをまとめ買い(成長投資枠)。

- 再投資方針:投資信託は分配金再投資コース、ETFは配当受取→必要なら手動で買い増し。

- 点検頻度:年1回、資産配分が崩れていないかをチェック(リバランス)。

失敗しにくい商品の選び方3ヶ条

- 低コスト:信託報酬が低いインデックス型を軸に。

- 分散:1国・1業種に偏らない指数(全世界株式や先進国株式など)を優先。

- 継続しやすさ:積立金額は「無理なく続けられる額」に設定。最初は小さく、習慣化してから増やす。

よくある質問(FAQ)

Q1:分配金(投資信託)と配当金(ETF)はどちらが有利?

A:長期的に資産をふやしたいなら投資信託(再投資型)が有利です。自動で再投資されるため、複利効果を最大化できます。

一方、定期的に配当金を受け取りたいならETFが有利です。受け取った配当を生活費や再投資に自由に使える点がメリットです。

※新NISA口座では国内分配金・配当金は非課税ですが、海外株や海外ETFは現地課税がかかります。

Q2:米国ETFは少額積立できますか?

A:多くの証券会社で米国ETFの**定期買付(ドル建て)**に対応していますが、実際の約定は1株単位が基本。少額の金額指定で常に買えるわけではありません。

Q3:為替リスクは?

A:海外資産(海外ETF・海外株式・海外資産に投資する投信)には為替変動の影響があります。長期では分散効果も期待できますが、短期の為替変動に一喜一憂しない設計が重要です。

次に読む:関連記事

著者プロフィール

投資歴10年の個人投資家。新NISAを活用しながら、ETFと投資信託を中心に長期投資を実践中。初心者でも迷わず始められるよう、体験に基づいた情報をわかりやすく発信しています。

編集方針

本記事は金融庁や証券会社の公式情報を参照し、正確性に配慮して執筆しています。初心者が安心して資産形成を始められるよう、「最新の制度」「わかりやすい解説」を心がけています。記事内容は定期的に見直し、必要に応じて更新します。

免責文

本記事は一般的な情報提供を目的としたものであり、特定の金融商品の推奨を行うものではありません。投資には元本割れリスクがあります。最終的な投資判断はご自身の責任で行ってください。また、税制や制度は将来変更される可能性があります。

出典:金融庁|新しいNISA(2025年9月8日時点)

出典:国税庁|NISA口座での課税関係(2025年9月8日時点)